半年大涨73%!锰涨价涨得果然很“猛”逻辑非常硬!

广西电解锰价格前7个月上涨73%至1.9万元/吨,7月累计上涨近29%;二氧化锰(无汞碱型)价格前7个月上涨19%至1.3万元/吨,二氧化锰(普通型)价格持续上涨21%至1.2万元/吨。据Wind,2018年锰矿价格也在上涨,南非锰矿(36%-37%)价格前7个月上涨11%至6.37美元/吨度,1-7月均价同比上涨20%;广西锰矿前7个月上涨17%至820元/吨,1-7月均价同比上涨26%。

5月以来,环保巡视组进驻电解锰主要产区,受影响地区月产能合计为12.58万吨;6月下旬湖南花垣地区和重庆岷江电解锰厂因黑尾矿和水污染事件停产。另外5月下旬宁夏天元锰一厂因设备检修减产1.35万吨。电解锰供给受环保影响短期集中下降。需求方面,受镍价上涨影响,上半年锰含量较高的200系不锈钢产量同比大增,带动电解锰需求量开始上涨。供给紧缩、需求量开始上涨带动电解锰快速涨价。

锰在地壳中大量存在,平均含量约0.1%。锰的用途十分普遍,90%的锰用于钢铁行业,10%用于有色冶金、电子、化工、电池、农业等行业和部门。在冶金工业中,锰被用来制造特种钢;在钢铁生产中,锰铁合金作为去硫剂和去氧剂,二氧化锰可当作催化剂和棕色颜料,高锰酸钾则可用作氧化剂及消毒剂。

全球锰矿储量80%以上分布在南非、乌克兰、巴西、澳大利亚。锰矿资源在全球分布较为集中,据美国地质调查局(USGS),南非、乌克兰、巴西、澳大利亚的锰矿资源储量分别约为2亿吨、1.4亿吨、1.2亿吨与0.94亿吨,占全球储量分别为29.46%、20.62%、17.67%和13.84%,4个国家储量约占全球总储量的81.59%。中国锰矿资源储量为0.48亿吨,占全球储量的7.07%。常见锰矿包括无水和含水氧化锰矿和碳酸锰矿,世界锰矿主要以氧化锰矿为主,但中国锰矿储量约73%为碳酸锰矿。

中国锰矿资源主要分布于贵州、广西,占比55%,且以中小矿山为主。据《中国锰业》期刊,截止2016年年底,中国查明锰资源储量为15.51亿吨,主要分布在贵州和广西,占全国储量的55%(贵州占28%,广西占27%);前5大省份的资源占比达80%。截止2017年底,全国共有锰矿山230座,其中超大型锰矿山仅5处,大型矿山(资源量在2000万吨以上)30多处,剩余矿山均为中小型。

据淡水河谷二季报,2018年上半年淡水河谷因品位下降、设备故障等原因锰矿产量下滑,导致全球锰矿供应减少;据USGS,全球约90%的锰应用于钢铁行业,而2018年上半年粗钢全球产量同比上升5%,带动锰矿需求量开始上涨。另外由于中国以低品位中小锰矿为主,故国内需求主要依赖进口高品位锰矿,因此上半年国内硅锰产量增长也带动了进口高品位锰矿涨价。

4月以来,环保督查组进驻电解锰主要产区,受影响地区月产能为12.58万吨。

中央环保督察组4月起进驻10个省份,这中间还包括电解锰主要产区宁夏、广西、贵州和云南。环保督查期间有一定的问题的企业被迫停产,部分电解锰厂家主动减、停产,电解锰产量下降。环保督查时间为1个月,但停产时间可能大于1个月。按照1个月保守推算受影响产能,得出4个省份的月产能总和为12.58万吨。

湖南、重庆地区有厂家因环保事件减产,产能难释放。6月25日,央视曝光湖南花垣地区存在尾矿满库、溢库和乱排,造成周边村寨土壤和水资源污染;相关地区所有涉矿企业停产整顿,影响电解锰产量为140吨/天;7月底当地厂家已复产,影响时间为1个月。7月下旬重庆岷江电解锰厂尾矿渣因降雨溃坝流入涪江,该产目前已停产,影响产能为80吨/天。

宁夏天元因设备维修减产1.35万吨。据公司官网,宁夏天元现有电解锰年产能80万吨。因设备检修,宁夏天元锰一厂于5月下旬起减产,受影响产量为1.35万吨。

锰需求主要受钢铁影响约90%的锰用于钢铁工业。锰在钢铁工业中大多数都用在钢的脱硫和脱氧,也用作为合金的添加料,以提高钢的强度、硬度、耐磨性和抵抗腐蚀能力。目前钢铁工业中不存在锰的替代品。全球90%左右的锰用于钢铁工业,其中27%用来生产铁矿石,63%用来制造合金材料,其余为非冶金需求,包括电池材料、软磁铁氧体、水处理化工等领域。

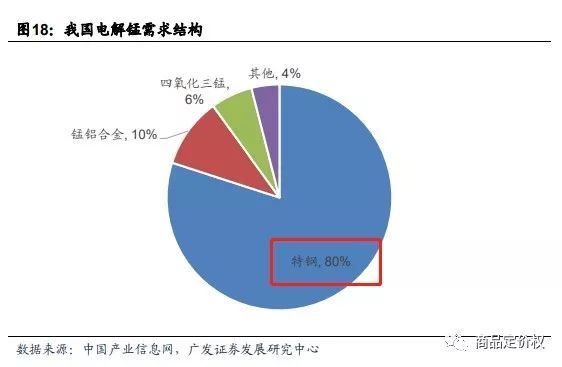

另外,电解锰需求主要受锰含量高的200系不锈钢产量影响。国内电解锰需求中,80%用来生产特钢,10%用来生产锰铝合金,6%用于生产四氧化三锰。由于不锈钢中,300系和400系镍含量较高,锰含量较少,故电解锰大多数都用在冶炼200系不锈钢,电解锰的需求量受200系不锈钢产量的影响较大。

2018年H1全球不锈钢产量增速提升,带动电解锰需求。2018年上半年全球不锈钢粗钢产量同比增长9.5%至1276.7万吨,全球除中国以外地区产量同比增长9.5%。据国家统计局,上半年中国不锈钢产量同比增长6.51%至652.5万吨。因电解锰是不锈钢生产中必不可少的原料,全球不锈钢产量的增长将直接带动全球电解锰需求量开始上涨。根据ISSF披露的不锈钢产量占比数据,假设2018年占比不变,预计2018年全球(除中国以外)由不锈钢增长带来的电解锰需求增量为4.14-11.28吨。

根据镍含量的高低,不锈钢可分为200系、300系和400系,其中300系不锈钢镍含量最高。镍含量越高的不锈钢硬度越高,耐腐蚀和抗老化性能越强。因用来制造不锈钢的金属镍价格明显高于其他原料,不锈钢的生产所带来的成本对金属镍的价格十分敏感。当镍价过高时,部分厂家选择减少镍用量,增加锰用量,从而保持硬度,减少相关成本。此外,据印尼金达莱公司的产品报告,200系不锈钢中改良201型和204Cu型锰含量达8%左右,性能与300系不锈钢基本的产品304型类似,在某些领域可替代304不锈钢。因此200系产品产量和产量占比的提升将利好电解锰需求。

根据不一样的种类不锈钢的锰含量,可以对不锈钢产量变动导致的电解锰需求量变动进行测算。不锈钢产量变动数量由2017年产量乘以2018年上半年同比增长率得到,假设全年增长率与上半年增长率保持一致。推算出的电解锰新增需求量为16.85-27.62万吨。2018年全球不锈钢增产对电解锰新增需求量预计为20.99-38.9万吨。据前文推算,2018年全球(除中国以外)不锈钢增产335万吨,其中200、300、400系不锈钢产量占比保持2017年水平,预计分别增产68、184、78万吨,则新增电解锰需求量合计为4.14-11.28万吨。2018年中国各类不锈钢产量按2018年上半年增速计算,则200、300和400系不锈钢分别增产301、-153、50万吨,则电解锰增量为16.85-27.62万吨。两项合计电解锰需求增量为20.99-38.9万吨。

由于中国在全球电解锰供给中占主导地位,2018年受国内环保严查及宁夏天元设备检修减产影响,预计产量将下降12万吨以上;而主要厂家目前无公开扩产计划,在环保管控力度不变的前提下,预计19、20年全球电解锰供给量与2017年持平。根据供给和需求的变化,谨慎预计2018-2020年中国供给短缺21吨、9吨、9吨,世界供需短缺14吨、2吨、2吨,在此供需格局下预计电解锰价格保持高位运行。

二氧化锰大多数都用在生产一次电池的正极,根据一次电池的不同分类,可生产对应种类的二氧化锰。无汞碱性和一次锂锰电池需求较为稳定。

据Wind,2017年全国一次电池(不含一次锂锰电池)产量下降37%至62.21亿只。3种主要电池产量均呈下降趋势。碳锌电池产量下降主要因为环保部宣布从2021年起,中国将淘汰含汞电池的生产和使用。长久来看,一次电池的需求量开始上涨将大多数来源于无汞碱型电池和一次锂锰电池,带动对应的无汞碱型EMD和一次锂锰EMD需求量开始上涨。由于一次电池主要运用于3C等电子科技类产品和小型家用电器,需求较稳定。

用于新能源汽车的二次锰酸锂电池带动二氧化锰需求量开始上涨。锰酸锂具有资源丰富、成本低、无污染、安全性好、倍率性能好等优点,是动力电池正极的理想材料。锰酸锂在正极材料中价位最低,均价仅是磷酸铁锂的50%,三元材料的25%,价格上的优势极大。当三元材料价格持续上涨时,部分厂家会增加锰酸锂用量,保证高单位体积内的包含的能量的同事达到减少相关成本的目的;故锰酸锂级EMD需求量随之增长。目前锰酸锂动力电池装机量在PHEV客车和EV专用车中存在一定的优势。根据锂电大数据的预测,未来2年内这两种车型产量将继续增长,使用的锰酸锂电池将带动锰酸锂级EDM需求。

锰矿价格持续上涨带动成本上升、环保影响部分厂商关停,推动二氧化锰价格普遍上涨。二氧化锰产品多样,下游需求市场不一,一次电池市场稳定,二次动力电池市场受新能源汽车发展带动,需求增长空间较大。